รู้จัก Leveraged และ Inverse ETFs คืออะไร

1. คำจำกัดความของ Leveraged และ Inverse ETFs

ㅤ

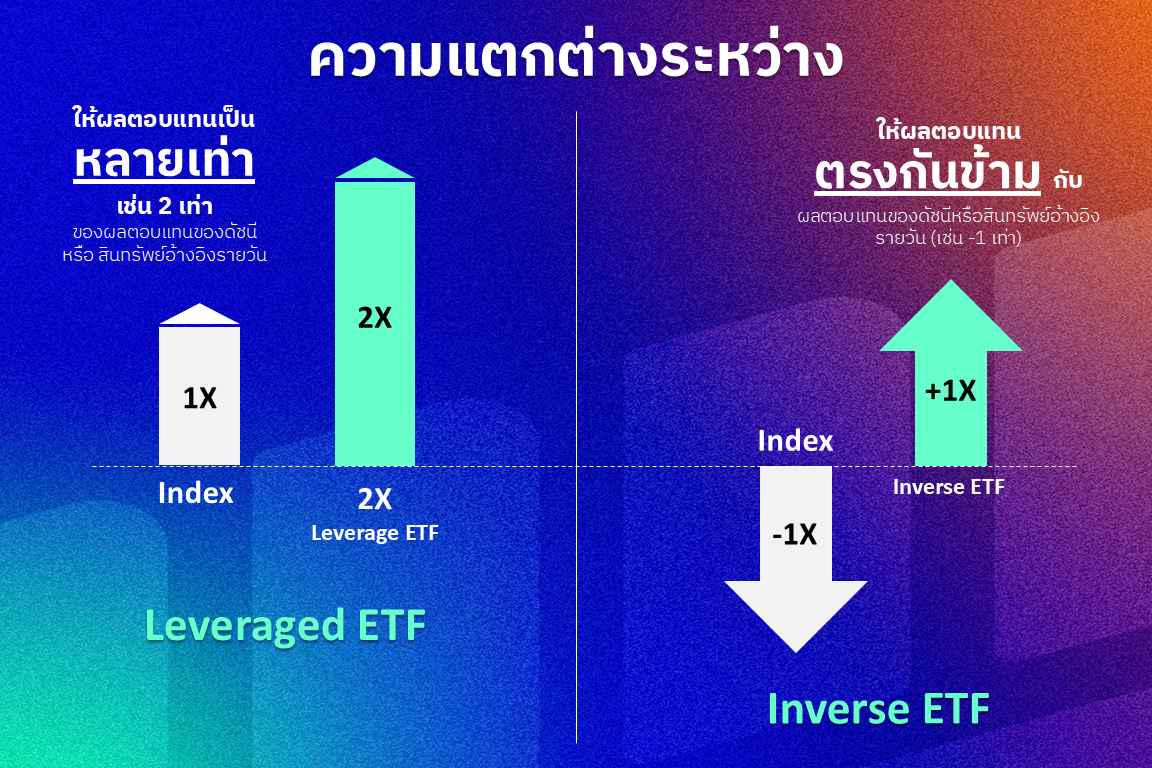

- Leveraged ETFs คือกองทุน ETF ที่ออกแบบมาเพื่อให้ผลตอบแทนเป็น หลายเท่า (เช่น 2 เท่า หรือ 3 เท่า) ของผลตอบแทนของดัชนีหรือสินทรัพย์อ้างอิงรายวัน

ㅤ - Inverse ETFs คือกองทุน ETF ที่ออกแบบมาเพื่อให้ผลตอบแทน ตรงกันข้าม กับผลตอบแทนของดัชนีหรือสินทรัพย์อ้างอิงรายวัน (เช่น -1 เท่า) ซึ่งเป็นวิธีหนึ่งในการลดความเสี่ยงของพอร์ตการลงทุนโดยไม่ต้องขายสินทรัพย์ที่มีอยู่

ㅤ

ㅤ

ประเภทของ Leveraged & Inverse ETFs ที่นักลงทุนไทยสามารถลงทุนได้ ตามประกาศที่ สำนักงาน ก.ล.ต. ได้ปรับปรุงเกณฑ์รองรับ มีผลบังคับใช้ 16 มี.ค. 2568

อ้างอิง: ตลาดหลักทรัพย์แห่งประเทศไทย

สำนักงาน ก.ล.ต. ได้อนุญาตให้นักลงทุนไทยสามารถลงทุนใน Leveraged & Inverse ETFs ที่จดทะเบียนซื้อขายในตลาดหลักทรัพย์ได้ โดยกำหนดระดับเลเวอเรจสูงสุดไม่เกิน 2 เท่า เพื่อให้เหมาะสมกับระดับความคุ้นเคยและประสบการณ์ของนักลงทุนไทย อีกทั้งยังสอดคล้องกับแนวทางมาตรฐานสากลที่ถูกใช้ในหลายประเทศ เช่น สหภาพยุโรป ฮ่องกง มาเลเซีย และสิงคโปร์ เป็นต้น เพื่อให้เกิดความปลอดภัยและป้องกันความเสี่ยงในการลงทุน เนื่องจากผลิตภัณฑ์นี้มีความซับซ้อนและยังใหม่ต่อนักลงทุนไทย

ㅤ

โดยเพื่อนๆสามารถลงทุนในสินทรัพย์ประเภท Leveraged & Inverse ETFs รวมถึงหุ้นชั้นนำจากทุกมุมโลก ที่จดทะเบียนในตลาดหลักทรัพย์สหรัฐฯกว่า 8,000 รายการได้ที่ App Liberator

คลิกที่นี่ : เปิดพอร์ตลงทุนหุ้นสหรัฐฯ และ กองทุน ETFs

ㅤ

พร้อมรับสิทธิพิเศษ เทรดฟรีไม่มีค่าคอมมิชชั่นตลอด 1 เดือนแรก และ ทุกวันที่ 21 ของทุกเดือน

ㅤ

2. กลไกการทำงานของ Leveraged ETFs

ㅤ

- การใช้ Swaps: ETF ที่ใช้ Leverage ส่วนใหญ่ดำเนินการผ่าน สัญญา Swaps กับสถาบันการเงินหรือธนาคาร โดย ETF จะตกลงกับสถาบันเหล่านี้เพื่อให้ได้รับผลตอบแทนเป็นสัดส่วนที่กำหนด (เช่น 3 เท่า) ของดัชนีอ้างอิงรายวัน กลไกนี้มีความซับซ้อน มีการเคลื่อนย้ายเงินและหลักประกันเพื่อให้มั่นใจว่าการดำเนินการมีความปลอดภัย

ㅤ - ทางเลือกอื่นในการสร้าง Leverage (Futures, Options) และข้อจำกัด: ETF บางแห่งอาจใช้สัญญา Futures และ Options เพื่อสร้าง Leverage หากไม่สามารถเข้าถึง Swaps ได้ หรือไม่มีความสัมพันธ์กับธนาคาร อย่างไรก็ตาม ETF เหล่านี้อาจไม่สามารถให้ผลตอบแทนได้ตามเป้าหมายที่ตั้งไว้ โดยเฉพาะอย่างยิ่งใน ETF ที่อ้างอิงกับหุ้นรายตัวที่ไม่ใช่หุ้นขนาดใหญ่ (Mega Cap) ซึ่งอาจมีข้อจำกัดในการเข้าถึง Swaps

ㅤ - สิ่งสำคัญที่ควรทราบคือ กลไกการสร้าง Leverage ที่แตกต่างกันอาจส่งผลให้ประสบการณ์การลงทุนแตกต่างกัน

ㅤ

3. ความสำคัญของการทำความเข้าใจเรื่อง Daily Reset

ㅤ

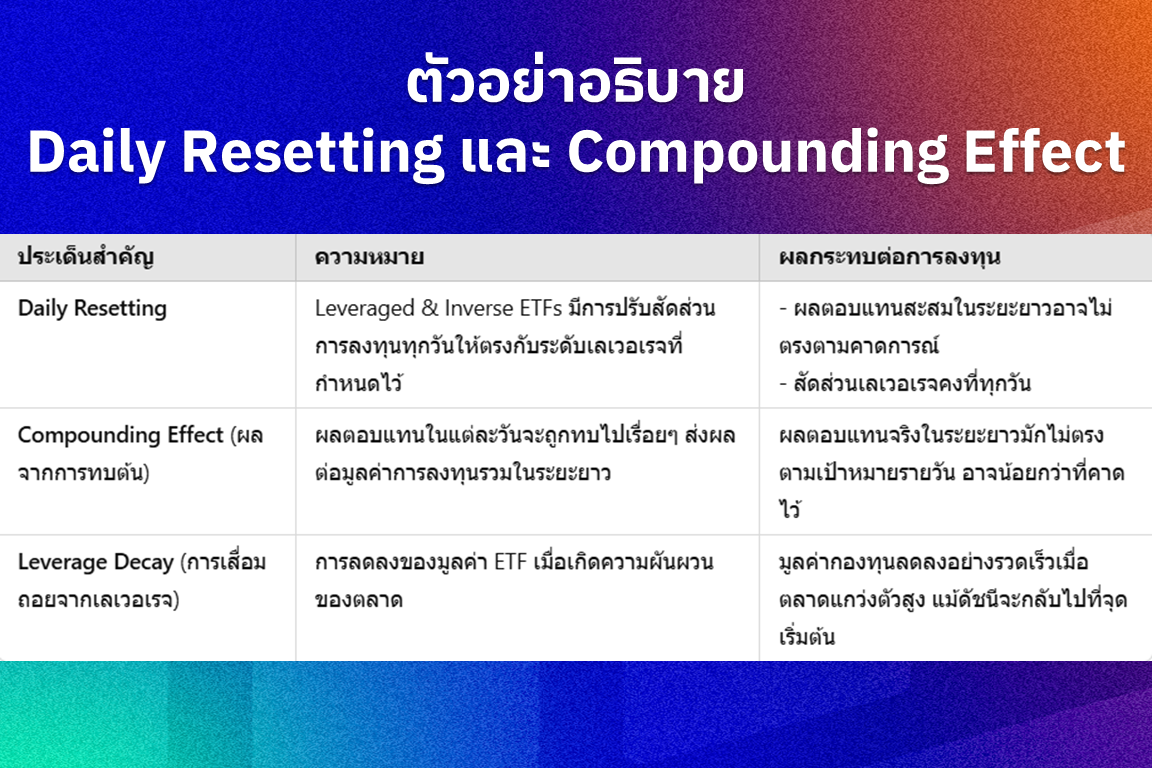

- การ Reset รายวัน: ETF ที่มี Leverage และ Inverse จะ ทำการ Reset ผลตอบแทนทุกวัน นั่นหมายความว่า ผลตอบแทนที่ทบต้น (Compounding Effect) จะเกิดขึ้นแตกต่างจากที่คุณถือสินทรัพย์อ้างอิงโดยตรงเป็นระยะเวลานานกว่าหนึ่งวัน

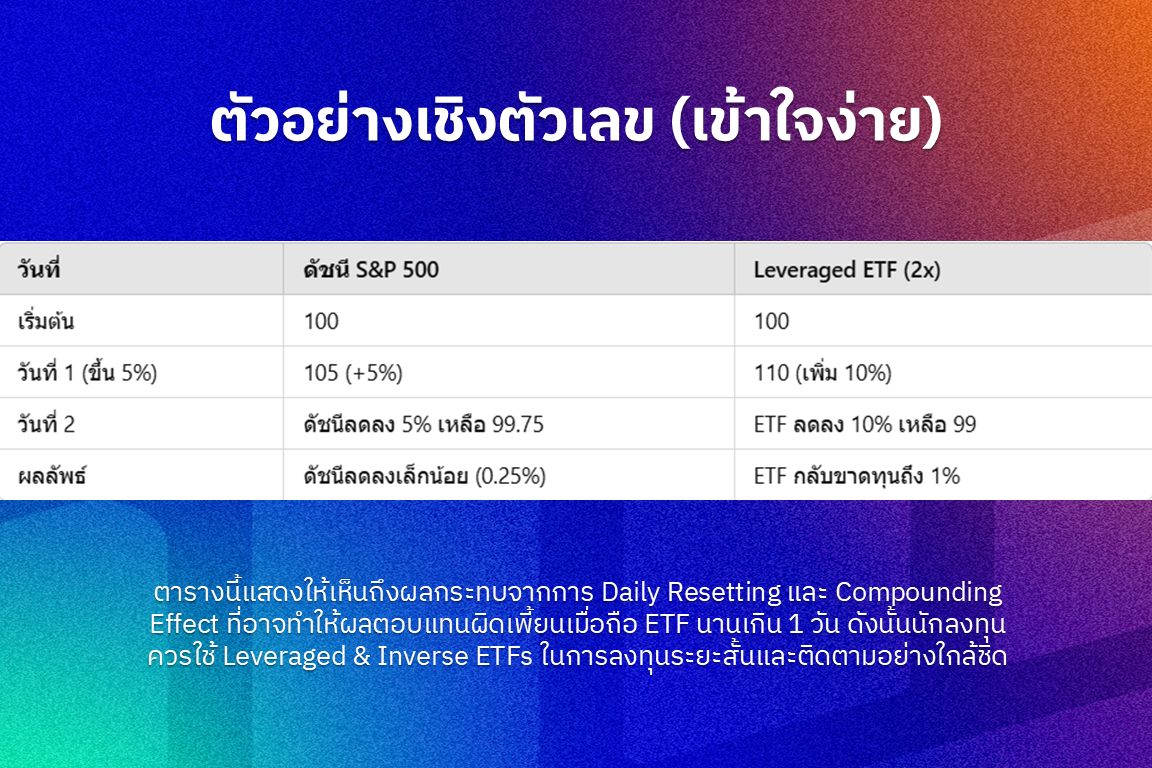

ㅤ - ตัวอย่างผลกระทบของการ Compound Effect: หากคุณลงทุน 100 ดอลลาร์ใน S&P 500 ที่มี Leverage 2 เท่า ในวันที่ดัชนีปรับขึ้น 10% มูลค่าการลงทุนของคุณจะเพิ่มขึ้นเป็น 120 ดอลลาร์ (เพิ่มขึ้น 20%) แต่ถ้าในวันถัดมาดัชนีปรับตัวลง 10% มูลค่าการลงทุนของคุณจะลดลง 20% จาก 120 ดอลลาร์ เหลือ 96 ดอลลาร์ ซึ่งไม่ใช่ 98 ดอลลาร์ตามที่คุณอาจคาดการณ์หากคิดเพียงผลตอบแทนรวม -2% ในสองวัน

ㅤ - ผลกระทบต่อผลตอบแทนระยะยาว: เนื่องจากการ Reset รายวัน ผลตอบแทนของ ETF เหล่านี้ในระยะยาวอาจแตกต่างอย่างมาก จากผลตอบแทนของดัชนีอ้างอิงในช่วงเวลาเดียวกัน โดยเฉพาะอย่างยิ่งเมื่อตลาดมีความผันผวนและมีการเคลื่อนไหวขึ้นลงสลับกัน ETF เหล่านี้มีแนวโน้มที่จะ ให้ผลตอบแทนต่ำกว่าที่คาดการณ์ไว้ในระยะยาว

ㅤ - เหตุผลที่ ETF เหล่านี้ระบุคำว่า "Daily" ในชื่อ: ชื่อของ ETF เหล่านี้มักจะมีคำว่า "Daily" เพื่อเน้นย้ำว่าผลิตภัณฑ์เหล่านี้ออกแบบมาเพื่อการลงทุนระยะสั้น โดยมีเป้าหมายผลตอบแทนรายวัน นักลงทุนควร ตรวจสอบชื่อ ETF ทุกครั้ง เพื่อทำความเข้าใจลักษณะการทำงาน

ㅤ

ㅤ

ㅤ

4. ความเสี่ยงที่เกี่ยวข้องกับ Leveraged และ Inverse ETFs

ㅤ

- ความผันผวนที่สูงขึ้น: ETF ที่มี Leverage จะมีความผันผวนของราคาที่สูงกว่าดัชนีอ้างอิง เนื่องจากผลตอบแทนที่ถูกขยาย

ㅤ - ความเสี่ยงใน Single Stock Leveraged ETFs: ETF ที่อ้างอิงกับหุ้นรายตัวที่ไม่ใช่หุ้น Mega Cap มีความเสี่ยงสูงกว่า เนื่องจากอาจมีสภาพคล่องต่ำกว่า และการสร้าง Leverage ผ่าน Swaps อาจทำได้ยาก ทำให้ต้องใช้วิธีอื่นที่มีความซับซ้อนกว่า

ㅤ - การด้อยกว่าตลาดในระยะยาว (Systematic Underperformance): กลไกการ Reset รายวัน และ ผลกระทบของ Compound Effect สามารถนำไปสู่ผลตอบแทนที่ต่ำกว่าดัชนีอ้างอิงในระยะยาว

ㅤ - การเสื่อมค่าของ Options และ การ Roll Over ของ Futures: ETF ที่ใช้ Options อาจเผชิญกับปัญหาการเสื่อมค่าตามเวลา (Time Decay) ในขณะที่ ETF ที่ใช้ Futures จะต้องมีการ Roll Over สัญญา ซึ่งอาจมีต้นทุนเพิ่มเติม

ㅤ - ความเสี่ยงเชิงระบบ (Systemic Risk) ที่อาจเกิดขึ้นกับ Single Stock ETFs ขนาดเล็ก: หาก ETF ที่มี Leverage อ้างอิงกับหุ้นขนาดเล็กได้รับความนิยมมาก อาจนำไปสู่การถือครองหุ้นนั้นในสัดส่วนที่ไม่สมดุล และอาจก่อให้เกิดความเสี่ยงต่อระบบได้ หากเกิดความผันผวนอย่างรุนแรง แม้ว่าความเสี่ยงนี้จะไม่น่ากังวลสำหรับหุ้นขนาดใหญ่อย่าง Nvidia ในปัจจุบัน

ㅤ

5. Inverse ETFs และการใช้เพื่อ Hedging

ㅤ

- Inverse ETFs ให้ผลตอบแทนที่ตรงกันข้ามกับดัชนีหรือสินทรัพย์อ้างอิงรายวัน

ㅤ - นักลงทุนสามารถใช้ Inverse ETFs เพื่อ ป้องกัน (Hedge) ความเสี่ยง ในพอร์ตการลงทุนได้ โดยไม่ต้องขายสินทรัพย์ที่มีอยู่ ซึ่งอาจก่อให้เกิดภาระภาษีจากการทำกำไร

ㅤ - Inverse ETFs ยังเป็นเครื่องมือที่ช่วยให้นักลงทุนสามารถ ทำกำไรจากภาวะตลาดขาลง ได้ง่ายกว่าการ Short Sell หลักทรัพย์โดยตรง

ㅤ - แม้ว่า Inverse ETFs ในกลุ่ม Direction จะไม่มี Leverage (-1 เท่า) แต่ก็ยังคงมีการ Reset รายวันซึ่งนักลงทุนควรทำความเข้าใจ

ㅤ

6. ความสำคัญของการศึกษาข้อมูลก่อนลงทุน

ㅤ

- ความจำเป็นในการศึกษา: นักลงทุนจำเป็นต้องศึกษาและทำความเข้าใจ กลไกการทำงานของ ETF ที่มี Leverage และ Inverse อย่างละเอียดก่อนตัดสินใจลงทุน ผลิตภัณฑ์เหล่านี้มีความซับซ้อนมากขึ้นทุกปี

ㅤ - การตรวจสอบข้อมูลบนเว็บไซต์ของบริษัทจัดการกองทุน: นักลงทุนควร เข้าชมเว็บไซต์ของบริษัทจัดการกองทุน (เช่น www.ProShares.com, www.investor.vanguard.com ) เพื่อศึกษาข้อมูลและเอกสารที่เกี่ยวข้องกับ ETF ที่สนใจ เว็บไซต์เหล่านี้มักจะมีแหล่งข้อมูลด้านการศึกษาและคำอธิบายเกี่ยวกับผลิตภัณฑ์

ㅤ - แหล่งข้อมูลเพิ่มเติม: นอกจากเว็บไซต์ของบริษัทจัดการกองทุนแล้ว ยังมีแหล่งข้อมูลอื่นๆ เช่น www.ETFdb.com ที่ให้ความรู้เกี่ยวกับ ETF นักลงทุนควรใช้ประโยชน์จากแหล่งข้อมูลเหล่านี้

ㅤ - การตรวจสอบผลการดำเนินงานย้อนหลัง: นักลงทุนควรตรวจสอบผลการดำเนินงานของกองทุนในช่วงเวลาที่ผ่านมา เพื่อดูว่าผลตอบแทนเป็นไปตามที่คาดหวังหรือไม่ ก่อนตัดสินใจลงทุน

ㅤ

7. ข้อควรระวังสำหรับนักลงทุนรายย่อย

ㅤ

- ความเข้าใจผิดเกี่ยวกับผลตอบแทน: นักลงทุนจำนวนมากยังไม่เข้าใจกลไกการ Reset รายวันและผลกระทบของ Compound Effect ทำให้คาดหวังผลตอบแทนที่ไม่ถูกต้อง

ㅤ - การลงทุนระยะสั้น: ETF ที่มี Leverage และ Inverse เหมาะสำหรับการ ลงทุนระยะสั้น (รายวัน) เท่านั้น การถือครองเป็นระยะเวลานานอาจให้ผลตอบแทนที่แตกต่างจากที่คาดการณ์ไว้มาก

ㅤ - ความเสี่ยงที่ซับซ้อน: นักลงทุนควรตระหนักว่าผลิตภัณฑ์เหล่านี้มีความเสี่ยงที่ซับซ้อน และอาจไม่เหมาะสมสำหรับนักลงทุนทุกคน โดยเฉพาะผู้ที่ยังไม่มีความเข้าใจเพียงพอ

ㅤ

- ตลาด ETF มีการพัฒนาอยู่ตลอดเวลา และผลิตภัณฑ์ที่มี Leverage และ Inverse ก็มีความซับซ้อนมากขึ้นเรื่อยๆ

ㅤ - นักลงทุนจึงต้อง ติดตามข้อมูลและเรียนรู้อย่างต่อเนื่อง เพื่อให้เข้าใจถึงลักษณะและความเสี่ยงของผลิตภัณฑ์เหล่านี้

ㅤ

โดยสรุป ETF ที่มี Leverage และ Inverse เป็นเครื่องมือทางการเงินที่มีศักยภาพในการสร้างผลตอบแทนที่สูงขึ้น (หรือผลตอบแทนที่สวนทาง) ในระยะสั้น

ㅤ

แต่ก็มาพร้อมกับความเสี่ยงและความซับซ้อนที่นักลงทุนต้องทำความเข้าใจอย่างถ่องแท้ก่อนตัดสินใจลงทุน การศึกษาข้อมูลจากแหล่งที่น่าเชื่อถือและการตระหนักถึงกลไกการทำงานที่สำคัญ เช่น Daily Reset เป็นสิ่งจำเป็นอย่างยิ่งเพื่อหลีกเลี่ยงความเข้าใจผิดและความเสียหายที่อาจเกิดขึ้น